Llega un momento en las carreras de muchos administradores de inversiones cuando el siguiente paso lógico es comenzar un fondo de inversión privado por su cuenta. O bien el gerente ha estado trabajando para otros como empleado y ahora quiere ir solo, ha estado invirtiendo su propio dinero y quiere recaudar capital externo, o ha estado invirtiendo con el capital de otros en una base única y quiere escalar. Cualquiera que sea el motivo, en muchos casos, la respuesta correcta es establecer un fondo. Un fondo puede estabilizar un negocio de inversión y ayudar al administrador no solo a aumentar sus activos bajo administración, sino también a crear una valiosa plataforma de inversión.

Ya sea que se mezcle o provenga de un único inversor, un fondo tiene muchas ventajas distintas sobre la captación de capital puntual:

- Tener un fondo puede proporcionar una base de capital más grande y más segura para posibles inversiones, creando la capacidad de aumentar el personal, los recursos y la rentabilidad.

- En el entorno de inversión competitivo de hoy en día, un fondo discrecional también puede permitirle a un gerente más flexibilidad para operar y tomar decisiones rápidamente, lo que facilita el cierre rápido de inversiones.

- Un fondo puede permitir que un administrador tenga acceso a líneas de crédito o deudas a nivel de fondos que no están disponibles para inversiones únicas.

- Los fondos con inversiones múltiples proporcionan beneficios de diversificación, tanto para el administrador como para los inversores.

Dicho todo esto, recaudar un fondo requiere una mentalidad diferente a la administración del dinero como empleado, como inversor personal o a través de un sindicato informal. Para un gerente que está considerando un fondo de inversión, aquí está su manual sobre qué esperar, qué pensar, qué preguntas hacer y cómo hacerlo bien la primera vez.

Comprender la estrategia y las operaciones de un fondo de capital privado

Más allá de realizar inversiones exitosas, uno de los mayores desafíos para un administrador de fondos nuevo es comprender la mecánica de las operaciones de un fondo y el modelo de ganancias.La creación de un conjunto completo y minucioso de finanzas proforma desde el principio es la mejor manera de garantizar que tendrá éxito, no solo recaudando y operando su fondo, sino también obteniendo ganancias.

Beneficios, honorarios y costos

Una diferencia a considerar al recaudar un fondo es que el modelo de beneficio a menudo es significativamente diferente de una sola o incluso de varias inversiones sindicadas. Por lo general, las inversiones independientes son sencillas: el gerente puede determinar cuáles son los resultados probables, así como las tarifas y los beneficios que puede esperar. También pueden evaluar rápidamente cuánto tiempo y costo se asocian con la administración de la inversión y, por lo tanto, proyectar con precisión una cifra de ganancia neta. Además, si una sola inversión en un grupo de muchas no funciona según lo planeado, generalmente no alterará la rentabilidad de otras inversiones.Al observar la estructura legal de un fondo, hay muchas entidades interrelacionadas y flujos de dinero direccionales que deben entenderse claramente antes de comenzar. La imagen a continuación muestra un ejemplo de una estructura típica de fondos de capital privado.

Al planificar un fondo, un gerente debe evaluar no solo una inversión específica que está inmediatamente disponible para una evaluación detallada, sino también inversiones futuras que no son ni concretas ni disponibles en el momento en que se genera el fondo. Esto hace que sea mucho más difícil hacer cálculos de rentabilidad y comprender los probables resultados financieros de la operación de un fondo. Además, el cronograma en el que se realizarán las inversiones también puede ser difícil de proyectar. Dado que los beneficios de inversión y las tarifas pagadas a patrocinadores en muchos fondos se basan en cuándo se realizan las inversiones y cómo funcionan, puede ser mucho más desafiante para estimar los ingresos de un fondo por adelantado.

Los costos también son un desafío para proyectar en relación con una sola inversión. No solo es difícil conocer de antemano la cantidad de capital que se gestionará en un momento dado, sino que también es difícil calcular cuántas personas se necesitarán para administrar las inversiones y cuánto costarán esas personas.

Más allá de los desafíos asociados con la proyección de la rentabilidad de un fondo, la estructura del fondo en sí misma puede complicar las cosas. Como la mayoría de los fondos tienen garantías cruzadas en todas sus inversiones, una sola falla de inversión puede tener implicaciones desmesuradas en la línea inferior de un patrocinador de fondos, incluso si los inversores del fondo están finalmente satisfechos con los resultados del fondo.

Desafortunadamente, no hay una respuesta fácil al establecer los parámetros de ingresos y costos de un fondo para que funcione. Cada fondo es diferente en función de su tamaño, las inversiones que realiza, el tipo de inversores que participan y las expectativas de sus gerentes. Además, los mercados de capital a menudo obtienen un voto importante, y siempre existe el peligro de terminar siendo “el fondo más rentable que nunca se recaudó”.

El mejor enfoque para abordar estos problemas es diseñar cuidadosamente el modelo comercial del fondo, teniendo en cuenta tanto los resultados probables como la comprensión de las sensibilidades a los cambios, eventos inesperados y cambios en el mercado.

El efectivo es un arrastre

Otro desafío frecuentemente mencionado de la administración de fondos es el tema omnipresente de la administración del efectivo. Al hacer una sola inversión, la cuestión del efectivo generalmente no es complicada. Se accede a los fondos cuando es necesario para la inversión, nunca antes. La cuestión de mantener reservas de efectivo generalmente se limita al administrador, y el uso de financiamiento adicional a nivel de cartera generalmente no existe.Para fondos, es más complicado. Los fondos, por contrato, necesitan administrar el efectivo con cuidado. Primero, existe el peligro de tener demasiado efectivo. Porque la mayoría de las ganancias de los fondos se estructuran alrededor del valor del tiempo del dinero Tener efectivo a mano, incluso para reservas, reduce las ganancias de un patrocinador. Esto se debe a que, por lo general, a los inversionistas del fondo se les paga por cada dólar de fondo llamado y en posesión del fondo, independientemente de si ese dólar se invierte o no. Dado que muchos fondos obtienen sus ganancias superando una tasa de retorno de referencia, este rendimiento reducido puede terminar saliendo directamente del bolsillo del administrador del fondo.

En el otro lado de la moneda, los fondos deben preocuparse por tener las reservas adecuadas a mano para realizar inversiones de seguimiento, apuntale o proteja las inversiones que están teniendo problemas, y para cubrir los costos inesperados que pueden surgir durante el plazo del fondo pero después del período de inversión.

El siguiente cuadro muestra un ejemplo de línea de tiempo de un fondo de capital privado en efectivo flujos y el delicado equilibrio que existe entre las reducciones de capital, distribuciones y devoluciones.

Al igual que con las preguntas sobre ingresos y rentabilidad, contar con un plan de gestión de efectivo bien desarrollado puede ayudar a un administrador de fondos a evitar posibles desafíos y prepararse para el éxito.

Administración General

Otro desafío para un nuevo administrador de fondos es establecer los criterios de inversión correctos y la planificación del fondo. Fuera del contexto de un fondo, un inversor puede buscar lo que crea que producirá un buen rendimiento, incluso si está fuera de línea con su estrategia de inversión histórica o su plan de inversión actual.Por otro lado, aunque la mayoría de los fondos tienen capital “discrecional”, la mayoría de los acuerdos de fondos definen contractualmente los límites de esa discreción. Si bien los patrocinadores de fondos a menudo tratarán de garantizar que la definición sea lo suficientemente amplia como para permitirles operar, los patrocinadores que presionan por una discreción muy amplia a menudo no logran atraer inversionistas. La razón es que los inversores prefieren fondos que se centran en una determinada estrategia de inversión o clase de activos y tienen un área claramente definida de experiencia y enfoque.

Al mismo tiempo, una definición demasiado estrecha también puede ser dolorosa. El fondo puede terminar renunciando a buenas oportunidades o no pudiendo colocar capital en absoluto si el mercado cambia y su mandato ya no tiene sentido. Enredado con todo esto, está el tipo de inversor al que se destina el fondo y el grado de experiencia y trayectoria que el patrocinador pone sobre la mesa. Un grupo de familiares y amigos que han invertido exitosamente con el patrocinador muchas veces en el pasado pueden confiar totalmente en él y darle amplia libertad para elegir inversiones, mientras que un inversionista institucional puede exigir un mandato muy específico o incluso requerir derechos de aprobación para cada inversión. patrocinador hace. Por lo tanto, establecer una estrategia que sea alcanzable desde el punto de vista de la inversión y vendible a los inversores es un aspecto clave de un patrocinio de fondos exitoso.

Dotación de personal

Los problemas operacionales también son más desafiantes en el contexto del fondo, donde la tarea de identificar, evaluar y administrar las inversiones ya no puede ser manejada solo por el gerente, y tener un personal profesional se vuelve importante.El personal permite una mayor escala, pero también se convierte en un desafío de gestión como el los profesionales involucrados deben ser adecuadamente contratados, administrados y motivados. A menudo, también existe el desafío de comunicar de manera efectiva la estrategia, visión y enfoque del fondo para realizar inversiones para el nuevo personal. Lo que pudo haber sido un problema para un solo inversor o un pequeño equipo establecido puede volverse mucho más complicado y difícil cuando el conocimiento debe integrarse en un proceso y una filosofía que puede ser aplicada por un equipo más grande, especialmente un equipo más grande para empezar, puede no haber tenido parte en el desarrollo de la filosofía.

La respuesta a ambos desafíos en esta sección es tener una estrategia de inversión claramente definida antes de llevar un fondo al mercado o contratar personal. La estrategia debe, como mínimo, explicar:

- El tipo de inversión que el fondo planea hacer

- Qué criterios deben cumplir esas inversiones

- Bajo qué circunstancias las inversiones deben ser revisadas y reconsideradas

- En qué casos se permiten excepciones o variaciones de la estrategia central, y qué procesos existen para permitir que un fondo acepte una inversión fuera de la estrategia de manera segura y con una consideración cuidadosa

Ten cuidado con las leyes de valores

Si planeas reunir un fondo en los Estados Unidos, tal vez ya sepas que la recaudación de fondos de capital privado está muy regulada y que hay numerosos requisitos legales y reglamentarios que un inversor debe cumplir para estar en conformidad con las leyes de valores. La SEC toma este cumplimiento muy en serio y un abogado calificado debe participar en el proceso de recaudación de fondos desde el principio para informarle sobre las normas y regulaciones asociadas con la recaudación de fondos, la inversión y la administración del fondo. Estas son las preguntas clave para hacer cuando su abogado propone una estructura.1. ¿A quién podré recaudar dinero?

Las regulaciones ofrecen varias opciones para que un patrocinador recaude dinero, dependiendo principalmente y relacionado con el tipo de inversionista, el tipo de mercadeo y los montos que se generan. Típicamente, las regulaciones crean más obstáculos y requisitos para los fondos que pretenden recaudar dinero de inversionistas menos sofisticados o donde no existe una relación previa con el patrocinador. El extremo de esto es una empresa que cotiza en bolsa que vende acciones en un intercambio a cualquier miembro del público; aquí, los requisitos en términos de registro y divulgación pública son los más estrictos.Antes de comercializar un fondo, es importante que el patrocinador comprenda quién podrá invertir, en qué cantidades y qué tendrá que hacer el patrocinador para comercializar adecuadamente a estos inversores y para validar que son inversores adecuados.

2. ¿Cómo puedo recaudar el dinero?

Además de comprender qué inversores pueden participar en un fondo, un patrocinador debe entender cómo se puede acercar a esos inversores para que inviertan. Dependiendo de la estructura del fondo, se le puede permitir a un patrocinador comercializar el fondo públicamente o puede limitar su alcance solo a los inversores que el patrocinador ya conozca o que cumplan con un determinado conjunto de normas. Esta pregunta puede complicarse aún más si el patrocinador contrata a un profesional para recaudar fondos, ya que debe asegurarse de que posee las licencias adecuadas para recaudar capital privado en nombre de un tercero.El patrocinador también deberá pensar detenidamente sobre cuál será el mensaje para los inversores y cómo se entregará. Es importante equilibrar la necesidad de comercializar y promover el fondo con honradez escrupulosa sobre lo que los inversionistas pueden esperar. Muchos de los litigios de inversores han comenzado cuando las expectativas no estaban establecidas de forma adecuada, y un esfuerzo de ventas excesivamente entusiasta puede ser costoso a largo plazo.

3. ¿Qué tipo de dinero se puede invertir?

Otra preocupación es el tipo de dinero que un fondo o patrocinador de fondos puede aceptar. Hay una variedad de restricciones en esta área, pero las dos más comunes son las inversiones de cuentas de jubilación y las inversiones de cuentas en el extranjero. Cada una de estas áreas crea problemas posteriores con respecto a las formas en que un patrocinador puede invertir, gestionar e informar los resultados a los inversores. Por lo tanto, tener un conocimiento completo del tipo de fondos del inversor que pueden ser parte del fondo debe ser un elemento clave de la estrategia de marketing.Hable con su abogado para saber cómo estas opciones pueden complicar o dirigir sus esfuerzos, tanto antes como después de que se haya recaudado el dinero.

4. ¿Cuánto costará el trabajo legal?

Cada fondo es diferente, y cada abogado es diferente, pero puede esperar gastar entre $ 50,000 y $ 300,000 en costos legales para completar su fondo, y con frecuencia más.Una forma de administrar los costos legales es tener una estrategia integral de recaudación de fondos antes de contratar a un abogado. La estrategia de recaudación de fondos debe incluir:

- Cuánto dinero destinará el fondo

- Probables inversores

- El canal de comercialización para llegar a los inversores

- La estrategia de inversión del fondo

- Costos y otros términos

Otra estrategia para controlar los costos legales es tener el material de marketing de su fondo y un borrador de su estrategia de inversión y estructura de costos listos para su revisión a medida que comienza el proceso legal. Esto ayudará a un abogado no solo a entender más rápidamente lo que el fondo está tratando de lograr, sino que también limitará el tiempo que necesitan para pasar la revisión y / o preparación de los documentos del fondo.

Otras Consideraciones

¿Cuánto tiempo tardará?

Aumentar un fondo puede llevar mucho más tiempo que recaudar dinero para una sola inversión. Dependiendo del interés de los inversores y del cronograma para completar los requisitos de cumplimiento, un patrocinador debe esperar pasar al menos seis meses en un fondo, y el proceso a menudo puede llevar más de un año desde el concepto hasta el cierre. Un fondo de capital privado grande o complejo puede tomar incluso más tiempo.¿Qué buscarán los inversores?

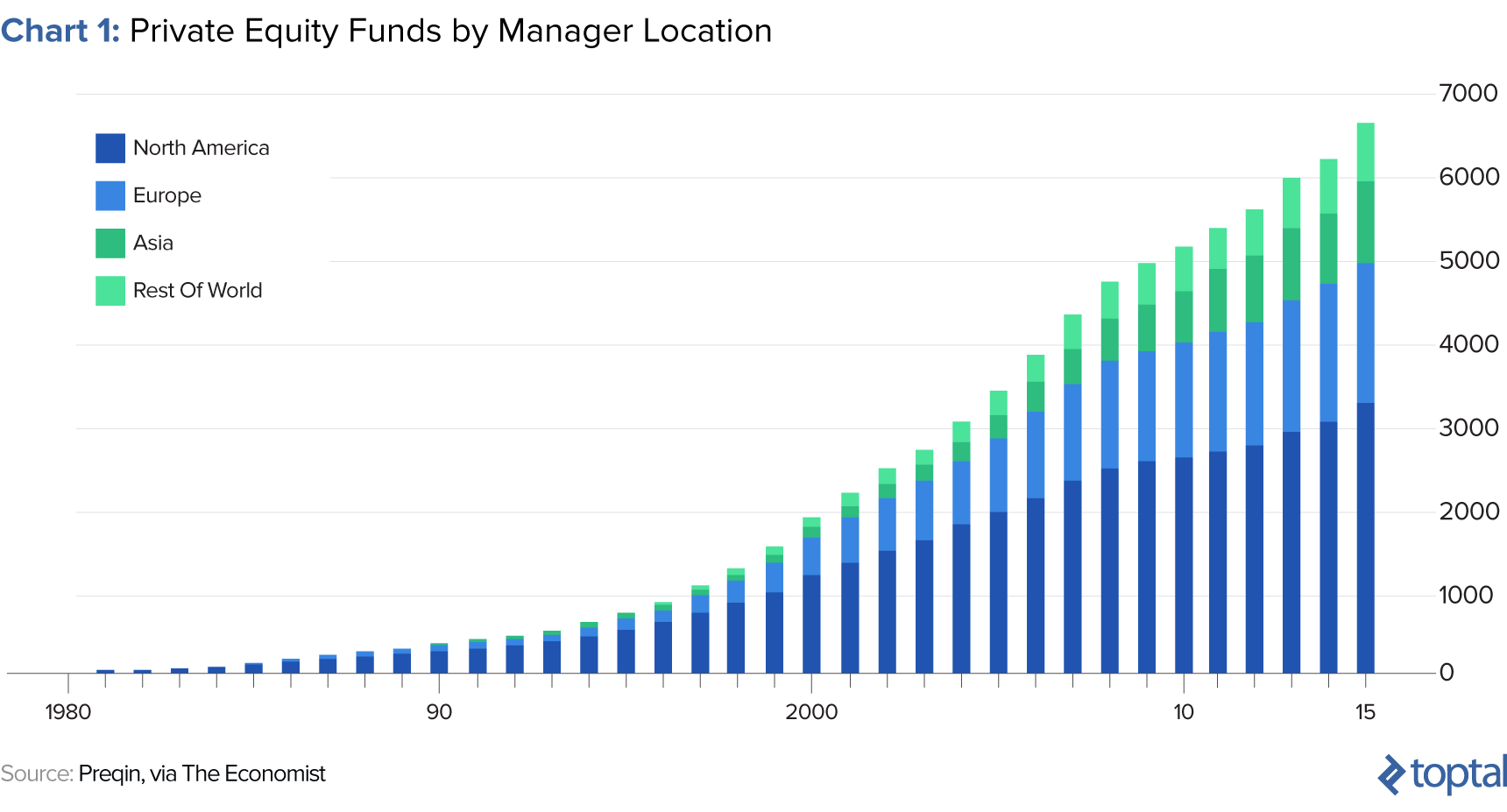

Las expectativas de los inversionistas varían según la sofisticación, los objetivos y la relación con el patrocinador. Los grandes inversores institucionales, por ejemplo, están muy preocupados por el historial y la experiencia de un inversor. Acceder a esos inversores como un nuevo fondo puede ser difícil. Los inversores privados más pequeños pueden estar menos preocupados por el historial, pero más preocupados por un nivel de confianza personal con el patrocinador o el acceso a una clase de inversión. Un patrocinador debe realizar una evaluación honesta de las fortalezas y debilidades del fondo desde una perspectiva de mercadotecnia y establecer objetivos en consecuencia.Existen muchos tipos diferentes de socios limitados, desde grandes fundaciones e instituciones hasta individuos de alto poder adquisitivo. Como la tabla de abajo shows, no hay una fuente excesivamente dominante del capital, y es posible tener éxito centrándose en una variedad de fuentes de capital. La clave es ser selectivo y orientar su plan, mensaje de marketing y estructura a su público elegido.

¿Debo poner mi dinero en efectivo?

Los inversores están mucho más dispuestos a invertir en un fondo si saben que el patrocinador del fondo ha invertido capital junto con ellos. Dicho esto, existe una gama de niveles esperados de inversión del administrador de fondos dependiendo de la estructura, los costos, la administración y la relación existente con sus inversores. No obstante, si un patrocinador planea hacer solo una inversión limitada en el fondo, ese patrocinador debe estar preparado para hacer concesiones en otras áreas.Necesitas un modelo rentable… con un plan

Comenzar un fondo de inversión propio puede ser un paso beneficioso y útil en la construcción de un negocio de inversión. Sin embargo, un gerente de inversiones tiene muchos problemas que considerar de antemano antes de comenzar el proceso de comercialización y recaudación de fondos. Hacer este trabajo antes de que comience la recaudación de fondos ahorrará mucho tiempo y dinero, lo que le brinda al fondo la mejor oportunidad de llegar a ser exitoso.Del mismo modo, contar con la asistencia profesional de consultores experimentados y abogados puede facilitar el proceso de recaudación de fondos, asegurándose de que un patrocinador desarrolle un programa de fondos que sea atractivo para inversores, sigue cumpliendo con la SEC, y realiza una recaudación de fondos exitosa en el tiempo mínimo.

No hay comentarios.:

Publicar un comentario